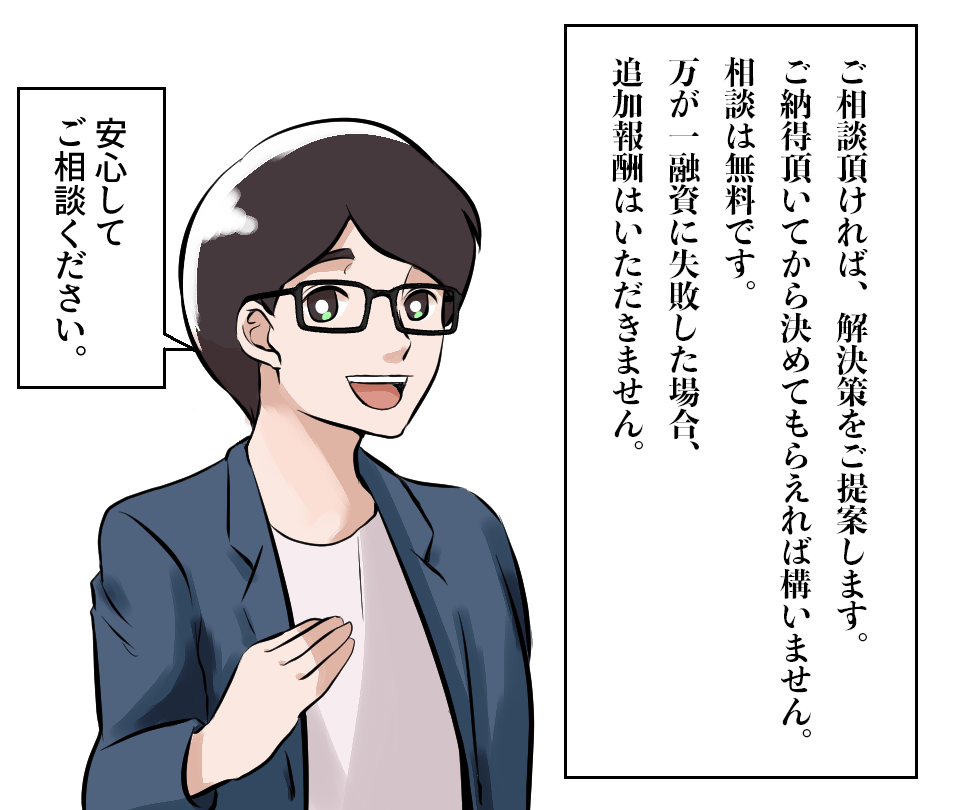

相談は無料です。相談をもらえれば解決策を提案します。提案を聞いて納得されてから判断してもらえれば大丈夫です。一人で悩んでいても解決しません。

資金調達は時間との勝負!少しでも不安や悩みがあれば今スグ相談を。

少しでも不安・悩みがあれば、専任担当者が丁寧に無料で相談にのります。問合せ多数につき電話につながらない場合は、折り返しさせて頂きます。

経営者・個人事業主・起業家の皆様、こんなお悩みはありませんか?

お悩みの例

- 資金調達をしたいがどうすれば良いか分からない。

- 仕入れをしたいが資金が不安。

- 設備投資を行いたいが資金が不安。

- 新事業に挑戦したいが資金が不安。

- 取引銀行に追加融資を相談したいが、決算内容が悪く不安。

- 取引先からの入金がズレて資金が不安。

- 融資の返済が迫っているが、資金が不安。

- 税金・社会保険の滞納があるため、融資が受けられない。

- 事業再建のため、銀行に返済の相談をしたい。

あきらめる前に相談下さい。他社お断り件も対応しています。

厳しい状況でも可能性があります

- 年商2000万未満の事業者様

- 営業利益3期連続赤字

- 債務超過である

- 売上低迷中である

- 借入過多(売上に匹敵する借入)である

- 流動性の低い不動産を活用したい

- 少ない自己資金での創業したい

- 融資申し込みから半年以内だか追加融資を受けたい

- 他社では資金調達が失敗した。

アナタは知っていますか?不都合な真実1

ファクタリングを使うと資金繰りが悪化する

ファクタリングを使えば資金ができて便利だけど、これって本当に大丈夫かな・・・。

資金調達の手段が多様化すること自体は有意義な事ではありますが、ファクタリングは一種のドーピングのようなものです。ファクタリングを利用し続けた結果、資金繰りが悪化し倒産に追い込まれる等のケースも増えています。一部には高額な利息を取る悪質な業者もいます。

せっかく調達できたと思っていたら、実際にはお金を失って資金繰りが悪化するなんて・・・。

ファイナンスアイにご相談いただければ、安易にファクタリングを使用するのではなく、アナタにとって本当に必要な資金調達プランを検討します。

アナタは知っていますか?不都合な真実2

税理士等の資格者や商工会議所が融資に強いワケではない

「融資に強い!」と聞いて、知り合いの税理士に頼んだのに融資が受けられませんでした・・・どうして?

「税理士・行政書士・中小企業診断士・社労士・司法書士」などの肩書きや商工会議所の相談員の事を信頼してしまう方は多くいます。しかし、必ずしも「融資に強い」専門家というわけではありません。そもそも税務と財務は別物です。金融機関の目線と経営者の目線で、アナタにとって本当に必要な資金調達プランを検討します。

そんな!税理士に頼んで失敗したけど、相談できるのかな・・・。

ファイナンスアイでは、税理士等で失敗して相談に来られるお客様も多くいらっしゃいます。広告などで著名な事務所に断られたという方も多く支援してきました。まずはお気軽にご相談ください。

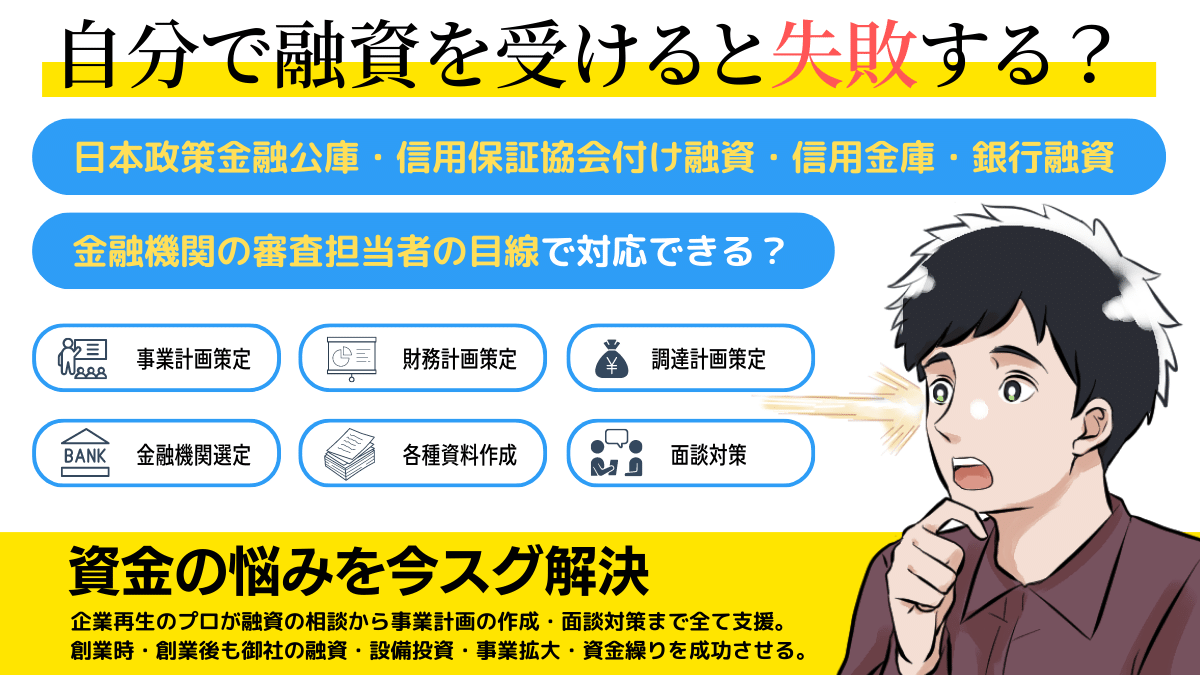

自分で融資・資金調達をする場合の5つのリスク

事業計画書、借入申込書、創業計画書などの金融機関向けの提出書類をアナタだけで作成しないといけません。

自分だけで、こんな難しい書類を作成するなんて・・・。融資に失敗したらどうしよう。

ファイナンスアイにご依頼いただければ、提出書類の作成を支援させて頂きます。

金融機関とのやりとりをアナタだけで対応しないといけません。

融資に向けた準備、融資の成否を左右する面談の対応を自分だけで対応するなんて・・・。

金融機関の人と話す経験も少ないから、何をどう話せば評価してもらえるのか分からない。

ファイナンスアイがあなたをサポートするので、準備もスムーズに進められます。

日本政策金融公庫や信用保証協会や銀行などの金融機関の面談に向けて、あなたが金融機関の目線にたって伝えていけるように、アドバイスやレクチャーをさせていただきます。

融資額が少なくなる

事業を軌道にのせるのに、1,000万円は必要なのに融資を受けられたのは500万円だけ。どうしよう。

ファイナンスアイが融資を支援させていただいた場合、2倍の1,000万円の融資を受けれるだけではなく、事業計画を策定していくにあたり、必要であればそれ以上の資金調達を実現できる可能性もあります。

※これまでの実績より

融資を受けれるまでの期間が長くなる

1日でも早く融資を受けて事業を進めたかったのに、2カ月半もかかってしまった。

ファイナンスアイが融資を支援させて頂いた場合、1カ月~1カ月半などの短期間で融資を受けられる可能性が高まるため、より早く事業を展開できます。

※これまでの実績より

融資の成功確率が下がる

金融機関から融資を受けれるのか不安・・・もし受けれなかったらどうしよう。

※日本政策金融公庫の審査通過率は50%、内容によっては20%とも言われています。

ファイナンスアイは8,000件以上の相談実績をもち、起業・経営改善・企業再生など様々な業種のあらゆるステージで、資金調達を支援してきました。

ファイナンスアイが融資を支援することで、融資成功の可能性を最大限まで引き上げる事が可能になります。

資金調達の専門家としてファイナンスアイが選ばれる理由

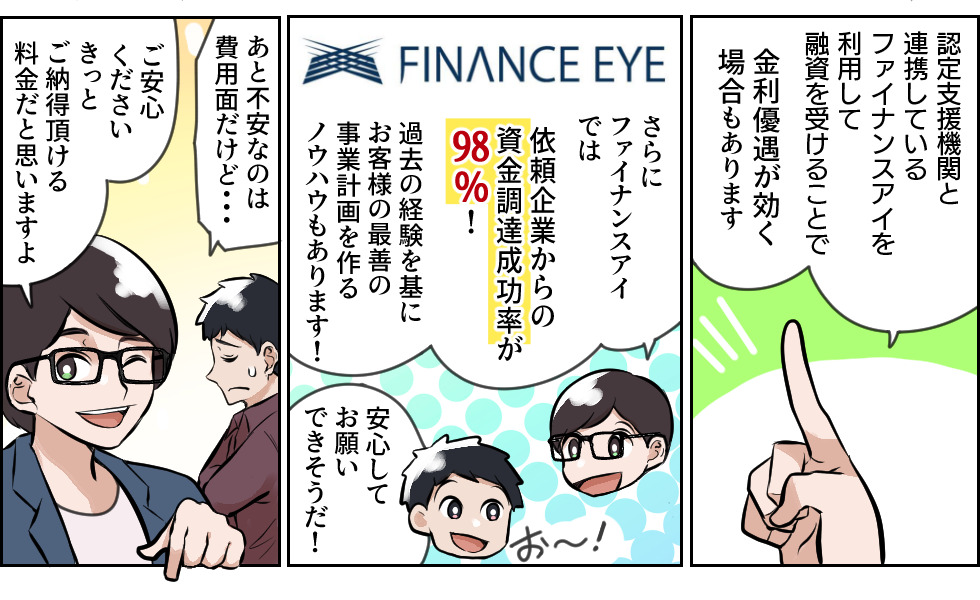

8,000社以上の豊富な実績と98%以上の高い成功率

ファイナンスアイは、起業創業・中小企業・スタートアップベンチャーから大手上場企業まで、幅広い企業の財務や経営に関わり、資金調達を成功させてきたノウハウと実績をもつ、専任の資金調達コンサルタントが支援します。その相談件数は延べ、8000件を超え、ご依頼後の資金調達成功率は98%超になります。お客様の事情は様々です。そのため、圧倒的な経験と知識からお客様に最適な資金調達方法をご提案いたします。

支援企業の事業継続率100%を推移

資金調達を始めとしたファイナンスアイの財務・経営コンサルティングは、一過性のドーピングではありません。企業の継続・存続を第一に考えています。創業してから3年未満に多くの企業は潰れ、10年も経てば多くの企業が倒産すると言われているなかで、ファイナンスアイが継続的に支援している企業様におかれましては、現在事業継続率100%を達成しています。企業が生き続けている事はとても大切な事です。

規模やステージを問わず、創業から中小・中堅企業に幅広く対応

ファイナンスアイは、創業期から、年商1000万円未満の企業・個人事業主、年商100億円超の企業様など、規模・業種・ステージを問わず幅広い企業様の相談に応じております。ご相談いただければ、何かしらの解決の糸口をご提案させていただきます。

経営者・個人事業主・起業家を支えるパートナー

事業融資等の資金調達をサポート

御社の状況に合わせて、持続的な企業経営を続け企業価値を最大化させていくために、公的機関(日本政策金融公庫・信用保証協会)、銀行等の民間の金融機関からの融資を支援します。

企業再生・経営改善をサポート

「コロナ過や為替の影響で資金繰りが不安・・・。」「売上が減少し先行きが不安・・・。」「規模拡大に向けて今後の経営戦略を練りたい。」「金融機関に提出する経営改善計画を作りたい。」等、経営者の皆様は様々な悩みを抱えておられます。また深刻な資金繰りに陥っている経営者様もいらっしゃいます。ファイナンスアイは、『まずは倒産回避。企業再生はそこから始まる。』と考えています。金融機関が長期的な支援者になって頂けるように、借入金の返済、資金調達に関する悩みを解決するために、実現可能な経営目標・経営戦略の立案から、中期の資金計画・経営計画の立案を支援します。高い実務能力に、経営改善センターや金融機関から高い評価を頂いています。

事業承継・起業型事業承継・スモールM&Aをサポート

ファイナンスアイでは、親族または親族外による事業承継・M&Aを支援しています。今後多くの中小企業が後継者不在による廃業に追い込まれる状況に対応し、事業の規模ではなく、今後も活かせる事業であるか否か、価値に着目して支援します。また小規模事業承継等のスモールM&Aを用いた、新たな後継者となる起業家にバトンを渡していく活動を支援します。

※ファイナンスアイは、経済産業省中小企業庁が認定したM&A登録支援機関です。

サポートの流れ

- お電話・各種お問合せフォーム・メール・LINEなどにてお問い合わせいただいた後、ファイナンスアイよりご連絡させていただきます。

- お電話などにてお客様のご状況等のヒアリングをさせて頂きます。

- その後、必要書類などをご準備いただき、事業計画などの金融機関向け資料の作成作業を進めていきます。

- 資料完成後、お客様と内容説明について会議を行います。金融機関との面談調整を進め、お客様と面談対策を行います。

- 融資決定後、請求書を送付させていただきます。

対応エリアは日本全国。オンライン会議にも対応

ファイナンスアイでは、主要拠点としては大阪をベースに、日本全国のお客様の対応をしています。

Google Meet、LINE、Zoom、Teams、skypeなどを利用したオンライン会議に対応しておりますので、安心してお任せください。

専任コンサルタントがご相談から資金調達の成功まで一括サポート

1社でも多くの企業に成長の活力を。未来の希望を取り戻していただきたい。

私がアナタの融資・資金調達を全面サポートさせていただきます。

今も昔も潰れてはいけない会社がたくさん潰れています。これは経営者に信頼できる財務の相談相手がいないことから、資金調達や銀行交渉について「出来ない。成功するはずがない。」と放置をしてしまい、復活のチャンスを失ってしまうのです。一度傾き始めた会社はなかなか元通りには戻りません。目が覚めれば夢のように経営が順調になっていることはないのです。私は多くの中小企業に、「財務から支える人間や方法」があることを知ってもらうことで、一社でも多くの企業に成長の活力、そして将来に対する希望を取り戻して頂きたいと考えております。

資金調達を成功させるためには、お客様の状況にあわせた資金調達方法のプランニング、金融機関等に提出する資料の作成、面談対策など様々な準備が必要になります。

サポートの内容や範囲もご相談いただくお客様の状況により異なります。

ファイナンスアイでは、お客様の専任コンサルタントが最初のご相談から資金調達の成功まで一括してサポートします。

株式会社ファイナンスアイ 代表取締役 田中琢郎

融資・資金調達の圧倒的な実績

信用保証協会付融資を活用:経営再建とM&Aの資金調達事例

信用保証協会付きの融資は、経営者や起業家の強力なサポートとなるツール。経営再建中の法人からのM&A事業売却後の資金調達を通じて、どのように信用保証協会の融資が効果を発揮したかを解説します。 M&Aの背景と信用保証協会付き融資の機会 経営再建中の法人は、介護事業の外部への売却を考慮していました。しかし、新規創業のM&A対象事業への融資調達は一筋縄ではいきません。この難局に、信用保証協会の融資の活用が浮上しました。 対応策~信用金庫と信用保証協会のタッグでのサポート 信用金庫は介護事業 …

創業2年の工務店が信用保証協会を活用し、融資成功の道を築く

創業わずか2年の工務店経営者が信用保証協会を駆使し、大手との提携を目指す中での資金調達の課題と成功の物語。 相談内容~資金調達の壁 創業2年目の工務店経営者は、大手家電量販店との提携を目指し、リフォーム業界での存在感を増す野望を持っていた。経営者として、資金調達や融資の方法、特に信用保証協会を活用する方法に関心が高まっていた。起業家としての情熱と、経営者としての責任を背負い、急成長を遂げるための策を模索していた。 対応策~信用保証協会との連携 この新興工務店は、事業の規模を3倍に拡大させる大胆な計画を抱え …

信用保証協会を利用した創業融資成功事例:4ヶ月での追加資金調達を実現したWebサービス会社

創業から数ヶ月、多くの起業家や経営者が初めての壁にぶつかります。特に資金調達はその中でも難関です。今回、ファイナンスアイがサポートした信用保証協会を活用した創業融資成功事例を紹介します。この事例を通じて、個人事業主や中小企業の経営者が、資金繰りの際に信用保証協会の追加融資や協調融資の可能性を探るヒントを得られれば幸いです。 相談内容~新規事業のための追加融資 わずか4ヶ月の起業後、新たなビジネスチャンスを捉えた経営者がファイナンスアイに訪れました。日本政策金融公庫の創業融資を活用してのスタートだった彼は、 …

融資の成功事例|複数の専門家が支援を拒絶。赤字でも満額融資に成功させ新規出店。

ファイナンスアイで対応した日本政策金融公庫や信用保証協会付融資などの融資の成功事例を紹介します。実際に創業融資を受けて起業を成功させている起業家が、創業時にどのような状況であり、どのように対応して創業融資を成功させているのか、起業後もどのように融資を受けて、売上を増やし事業を成功させていっているのか、実例で知ってもらえればと思います。ぜひ皆さんも、このような実際に創業融資を成功させ、起業後も融資を受けて、事業を拡大させている起業家の事例に続いてもらえればと思います。 今回は、運送事業と飲食事業を手掛ける創 …

融資の成功事例|創業融資から2年で4回の追加融資で年商5億円突破。経営者と二人三脚で事業を成功へ導く。

ファイナンスアイで対応した日本政策金融公庫や信用保証協会付融資などの融資の成功事例を紹介します。実際に創業融資を受けて起業を成功させている起業家が、創業時にどのような状況であり、どのように対応して創業融資を成功させているのか、起業後もどのように融資を受けて、売上を増やし事業を成功させていっているのか、実例で知ってもらえればと思います。ぜひ皆さんも、このような実際に創業融資を成功させ、起業後も融資を受けて、事業を拡大させている起業家の事例に続いてもらえればと思います。 今回は、食品系加工卸事業の成功事例です …

融資の成功事例|創業計画書の取下げから再挑戦で満額融資に成功~お好み焼き屋

ファイナンスアイで対応した日本政策金融公庫や信用保証協会付融資などの融資の成功事例を紹介します。実際に創業融資を受けて起業を成功させている起業家が、創業時にどのような状況であり、どのように対応して創業融資を成功させているのか実例で知ってもらえればと思います。ぜひ皆さんも、このような実際に創業融資に成功された起業家の事例に続いてもらえればと思います。 今回は、大阪のソウルフード?お好み焼き屋を開業された方の成功事例です。士業先生のアドバイス通りに日本政策金融公庫に融資を申請するも、収支計画に疑問を持たれてし …

資金調達の例

- サロン開業~女性起業家支援で日本政策金融公庫の創業融資を満額融資

- 焼肉店開業~日本政策金融公庫の創業融資で満額融資

- 生鮮食品卸のベンチャー起業立上から資金調達に成功

- 美容院開業費用をリスケ中でも10日で資金調達に成功

- 起業後2年間で4回の資金調達に成功

- 雇われ社長から独立起業して資金調達を成功

事業再生・経営改善支援の成功実績。厳しい状況の経営者と二人三脚で復活へ

事業再生・経営改善支援の例

- 経営改善/事業再事例~急激な事業拡大と資金繰り悪化からの経営支援

- 経営改善/事業再事例~営業停止の行政処分で倒産から経営支援で成功へ

- 経営改善/事業再事例~事業承継・創業者の死去で傾いた経営を復活させ経営再建を成功

- 経営改善/事業再事例~京都の伝統工芸が破産寸前から再建を成功

- 経営改善/事業再事例~美容サロン・個人事業主の経営改善支援