建設業は、売掛金回収までの運転資金や建機を準備する必要があり、資金の準備が重要な業種です。日本政策金融公庫の創業融資に申請することを検討している人も多くいらっしゃると思います。

当記事では、建設業の中でも外構工事の創業計画書の記入例と書き方を解説します。とび工事や左官工事などの創業計画書を作成する際も同様の書き方となるため、建設業関係の創業計画書の記入例や書き方が知りたい人は参考にしてみてください。

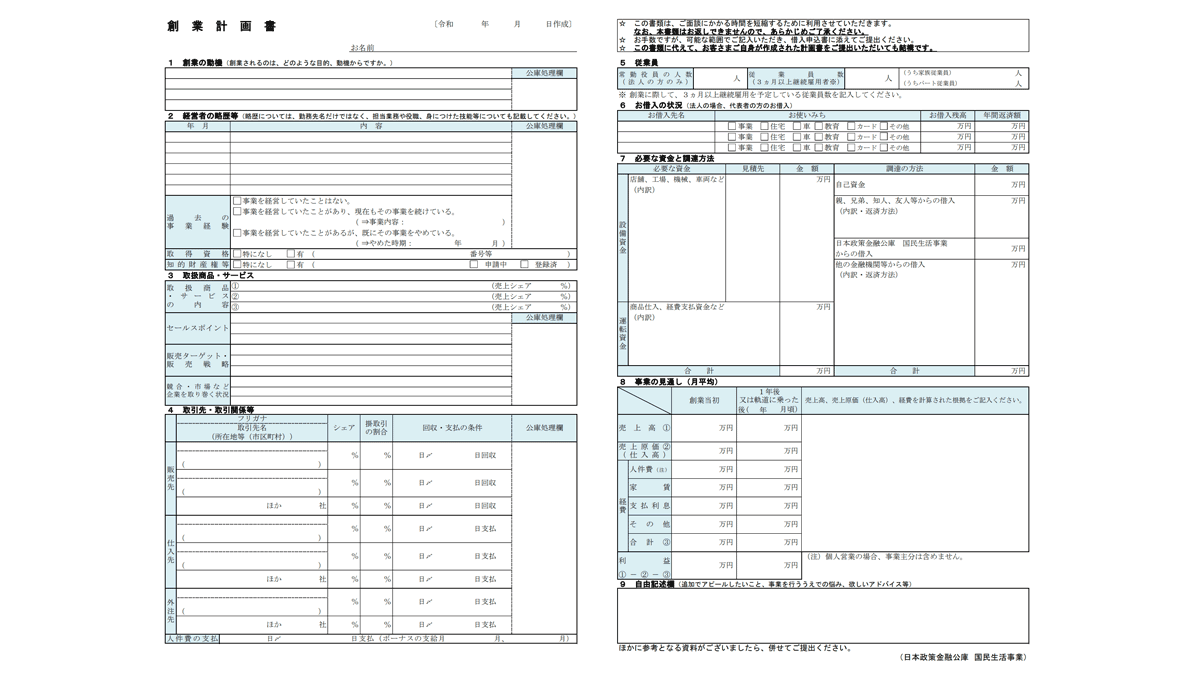

まずはじめに、日本政策金融公庫の公式サイトから創業計画書をダウンロードしましょう。

建設・建築業界の創業計画書は、自社の強みと継続性をアピールすることがポイント

建設業は、ターゲット先や請負範囲により売上や収益が大きく変わります。このあたりを明確に事業計画に落とし込みを行い、継続性のある事業を興すことを金融機関にアピールする必要があります。建設業の創業計画書を作成する人は、1~8までの項目を通して、経験に基づく収益性があることを伝えていくことになります。

創業計画書の各項目

- 創業の動機

創業の目的や同期を記載 - 経営者の略歴等

勤務先や業務内容、役職や経験、取得資格および時期を記載 - 取扱商品・サービス

商品やターゲット、競合や市場を記載 - 取引先・取引関係等

販売先や仕入先、外注先を記載 - 従業員

雇用予定の従業員人数を記載 - お借入の状況

既存の借入状況を記載 - 必要な資金と調達方法

資金の調達方法と利用用途を記載 - 事業の見通し(月平均)

売上高や経費、利益を記載

建設業で開業予定の人は、これから紹介する各項目の記入例を参考に、開業後に活かせる経験や収益性のある事業計画であることをアピールしていきましょう。

建設業の創業計画書を作成する場合、経営者の強みを生かした詳細な事業計画を作成しないと、競合他社も多く、金融機関から事業の継続性について疑問を持たれることがあるので要注意です。

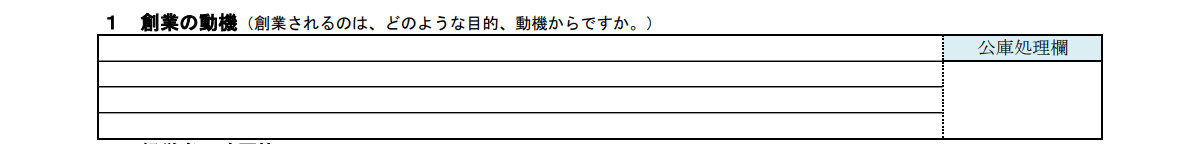

「創業の動機」では自身の強みをアピールする

「創業の動機」の記載ですが、建築関係は業種柄、独立開業が多い業種です。創業の熱意だけでは不十分で、創業し、継続できることをしっかりアピールする必要があります。建設業向けの創業計画書の「①創業の動機」を作成する人は、次の記入例を参考にしてみてください。

建設業界7年以上の30才男性の創業動機の例

私は外構工事の分野で7年以上携わってまいりました。外構工事に必要な建機の資格等も取得し、また、案件をいただける人脈づくりを積極的に行っております。この度、独立の自己資金を貯金できたことから創業を決意しました。今後は人脈等を活かし、新規案件獲得により力を入れ、事業を拡大させたいと考えております。

記入例で、どのように開業準備をしてきたのかが分かります。建設業で創業融資を成功させるために「創業の動機」を作成する人は、建設業の開業のために準備してきた内容を記入しましょう。建設業は独立開業が多い業種柄であることから、より具体的な創業動機を記入して、自身の強みをしっかり設定する必要があります。

たとえば、経験や開業準備についての強みとして挙げられるのは、次の項目です。

創業動機|自社の強みの例

- 業界の経験年数

- 業務経験や業務範囲

- 業務経験や業務範囲を活かせる資格等

- 現場管理等のマネジメント経験

- 自己資金や取引契約

建設業界で創業融資や資金調達を成功させるために、「創業の動機」を作成する人は、自身の建設業での経験について、事前に振り返ってみましょう。

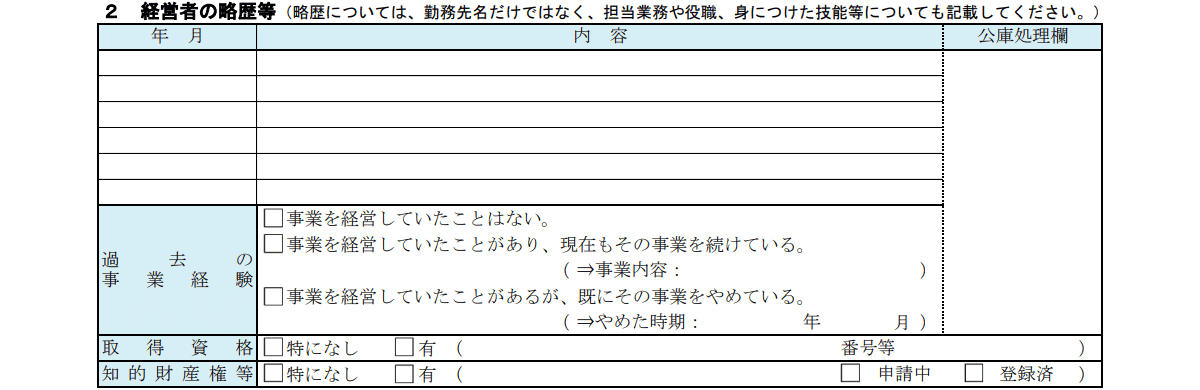

「経営者の略歴等」では経験値や実績をアピールする

「経営者の略歴等」は、経験値や実績を伝えるところです。「経営者の略歴等」では、「いつ」の経験や実績なのかについて具体的に記載していきます。

たとえば、建設業向けの創業計画書の「経営者の略歴等」を作成する人は、次の記入例を参考にしてみてください。

建設業界で創業融資を受ける人の経営者の略歴等の例

| 平成○年△月 | ○○高等学校卒業 |

| 平成○年△月 | 株式会社○○工事 入社(就業3年)○年〇月退職 |

| 平成○年△月 | 〇〇工務店 入社(就業4年)〇年〇月退職 |

| 平成○年△月 | 車両系建設機械運転技能講習 取得 |

記入例では、業務経験や取得した資格などから「専門スキル」があると分かります。「経営者の略歴等」を作成する人は、事業者の強みとして経験をアピールしていきましょう。

個人での保有資格や建設業許可がある人は忘れずに記入する。

個人での保有資格や建設業許可がある人は忘れずに「取得資格」へ記入してください。取得資格は評価につながる可能性があるためです。

例え、直接の業務に一見関係のない資格であったとしても、経営者の業務範囲は広く、どのような局面で役に立つかわかりません。創業計画書を作成する人は、持っている資格や許認可について全て記載するとよいでしょう。

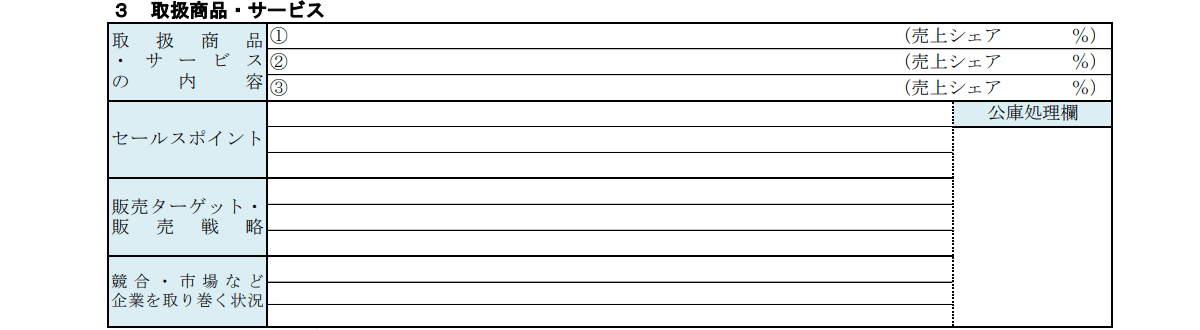

「取扱商品・サービス」では、強みを具体的にアピールする

「取扱商品・サービス」は、事業の特徴や強みとその根拠を伝えるところです。「取扱いサービス」「ターゲット」などから、どのような形態で事業を実施するのかを伝えることができます。「取扱商品・サービス」では、次の項目を通して事業の特徴や強みの根拠を伝えます。

建設業界で創業融資を受ける人の『取扱商品・サービスの項目』の記載ポイント

| 取扱商品・サービスの内容 | 取扱商品やサービスの構成比を記載 |

| セールスポイント | 顧客対応や対応できる案件の種類など、事業での強みを記載 |

| 販売ターゲット・販売戦略 | ターゲットの属性やターゲットに合わせた販促方法を記載 |

| 競合・市場など企業を取り巻く状況 | 他社と比較した自社の強みや業界の成長性、市場の動向などを記載 |

「取扱商品・サービスの内容」は、具体的に提供するサービスの構成比を伝えるところです。サービスと売上シェアから事業の全体像を明確化できます。

建設業向けの創業計画書の「取扱商品・サービスの内容」を作成する人は、次の記入例を参考にしてみてください。

【取扱商品・サービスの内容】の記入例

| 取扱商品・サービスの内容 | 1:外構工事(売上シェア 100%) |

| 2: (売上シェア %) | |

| 3: (売上シェア %) |

記入例では外構工事に特化していることが分かります。他にも、提供可能な工事がある場合は、実態にあわせて記入しましょう。

「セールスポイント」では事業の強みを記入する。

「セールスポイント」は、建設業界での創業で非常に重要な部分です。事業の強みや競合他社との差別化ができる部分を記入します。

たとえば、建設業向けの創業計画書の「セールスポイント」を作成する人は、次の項目を踏まえて作成してみてください。

【セールスポイント】の記入例

| セールスポイント |

|

「販売ターゲット・販売戦略」では、どのターゲット層からどのような工事を受注するかを記入する。

たとえば、建設業向けの創業計画書の「販売ターゲット・販売戦略」を作成する人は、次の項目を踏まえ作成してみてください。

【販売ターゲット・販売戦略】の記入例

| 販売ターゲット・販売戦略 |

|

「競合・市場など企業を取り巻く状況」では同業他社と比べた時の強みをアピールします。出店する地域の特性や経営環境、現在の人脈を踏まえ記載すればよいでしょう。

たとえば、建設業向けの創業計画書の「競合・市場など企業を取り巻く状況」を作成する人は、次の記入例を参考にしてみてください。

【競合・市場など企業を取り巻く状況】の記入例

| 競合・市場など企業を取り巻く状況 |

|

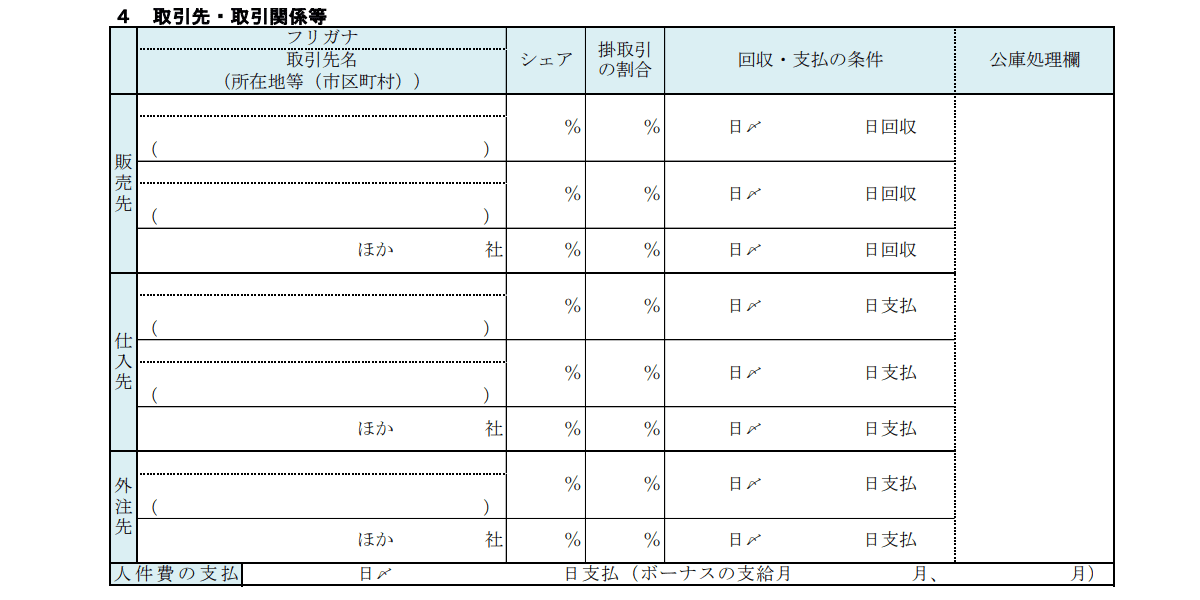

「取引先・取引関係等」では仕入先、外注先が決まっていることをアピールする

「取引先・取引関係等」では、販売先や仕入先、外注先への支払期日を記入します。こちらについては、後述の「事業の見通し(月平均)」との整合性も必要な項目となってきますので、事前に確認しておくことをおすすめします。

記入例は次の通りです。

【取引先・取引関係等】の記入例

| 取引先名(所在地) | シェア | 掛取引の割合 | 回収・支払の条件 | |

| 販売先 | 株式会社〇〇 (■■県△△市) |

80% | 100% | 末日締翌月末日回収 |

| 他3社 | 20% | 末日締翌々10日回収 | ||

| 仕入先 | 〇〇有限会社 (■■県△△市) |

100% | 100% | 末日締翌月末日支払 |

| % | % | 末日締翌月末日支払 | ||

| 外注先 | 個人事業主 | 100% | 100% | 末日締翌10日支払 |

| % | % | |||

| 人件費の支払 | 〇日締翌〇日支払 | |||

見込んでいる案件がある場合は、工事受注見込み表にして提出する。

すでに見込んでいる案件がある場合は、工事受注見込み表を作成しましょう。受注見込み表と発注書等をセットにして、一定の売上を確保できる根拠として金融機関への提出を行いましょう。

【工事受注見込み表】の項目例

- 工事名称

- 工事現場の住所

- 発注先、支払先

- 着工と竣工の予定

- 請負代金

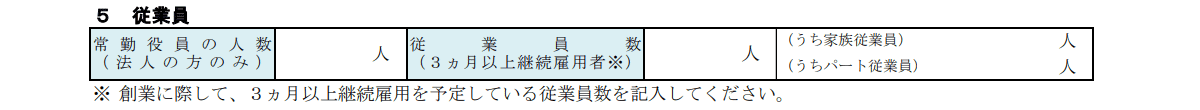

「従業員」では雇用する場合、組織化することをアピールする

「従業員」では創業事業の組織体制を記入します。どのような組織体制でどれくらいの人数規模の経営を行うか、決めておく必要があります。

従業員数は採用費や人件費とも結びつくため、事業者は収益との兼ね合いも考えながら事業計画を立てなければならないからです。ここでの内容は、後述「事業の見通し(月平均)」での売上規模や利益規模に直結することになります。

たとえば、建設業向けの創業計画書の「従業員」を作成する人は、次の記入例を参考にしてみてください。

【従業員】の記入例

| 常勤役員の人数 | 0人 | 従業員数 | 2人 | うち家族従業員:0人 うちパート従業員:0人 |

記入例では、従業員を2人雇う予定でいることが分かります。なお、外注で依頼する個人事業主は従業員には含まれません。

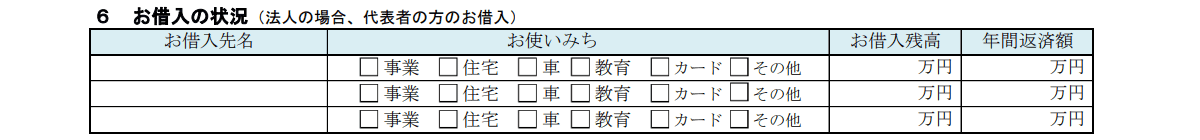

「お借入の状況」では現在ある借入内容を記入する

「お借入の状況」では、現在の借入状況を記入します。(事業用借入だけでなく、お借入れがある場合は全て記入します。)審査担当者は現在の借入から、融資をした場合の月々の返済負担を確認し、無理なく返済が可能なのかを確認します。例えば、住宅ローンと車のローンの借り入れがある場合は下記のような記入となります。

【お借入れの状況】の記入例

| お借入先名 | お使いみち | お借入残高 | 年間返済額 |

| 〇〇住宅ローン | □事業■住宅□車□教育□カード□その他 | 1,000万円 | 50万円 |

| 〇〇カーローン | □事業□住宅■車□教育□カード□その他 | 200万円 | 60万円 |

| □事業□住宅□車□教育□カード□その他 | 万円 | 万円 |

記入例では、住宅と車のローンがあり、年間の返済総額は50+60万円で110万円、平均で月に10万円弱を返済していることが分かります。

お借入残高と年間返済額は、各お借先から定期的に「返済予定明細表」等の名前で発行されている場合が多いので確認してみてください。お手元にない場合は、お借入先に再発行の依頼をして正確なお借入残高と年間返済額を確認する方法もあります。審査過程で日本政策金融公庫から、現在の借入の返済予定明細表を求められるケースがありますので、この時点でご用意しておくというのも良いですね。

場合と程度にもよりますが、毎月の返済額が大きいからといって必ずしも融資審査が通らないということではないので、ここで諦めずに創業計画書を完成させましょう。

また、想定される借入例は次の通りです。

想定される借入の例

- 住宅ローン

- 車のローン

- 教育ローン

- カードローン

- フリーローン

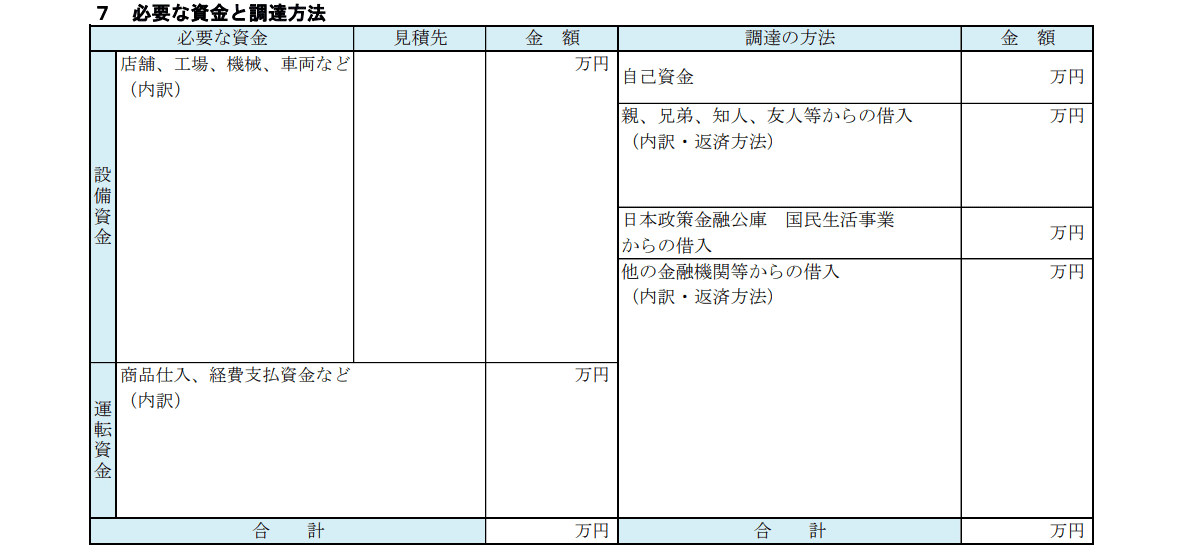

「必要な資金と調達方法」では融資希望額とお金の使い方に無駄がないことをアピールする

「必要な資金と調達方法」では、自己資金と日本政策金融公庫への融資希望金額、その他借入(今回の創業のための事業用借入)の合計金額に無駄なお金はなく、全額が整骨院の開院に必要なお金であることをアピールします。

なぜ、全てのお金の使い道に無駄がない説明が必要かというと、日本政策金融公庫はお金の使い道が不明な事業や、この度申請する事業に関係のないお金は貸してくれません。

言い換えれば、この度の融資申込金額が認可されなかった場合、この度の事業は創業できません!というような説得力のある内容が必要となります。

表の構成としては、左の青い部分と右の赤い部分の下段合計部分(黄色部分)が同額になれば、融資希望金額を含めたお金全ての使い道が明確になっているということになります。

(現在、日本政策金融公庫のエクセルフォーマットで入力する場合、この「合計」部分は自動計算になっています。)

記入例としては次の通りです。

たとえば、建設業向けの創業計画書の「必要な資金と調達方法」を作成する人は、次の記入例を参考にしてみてください。

【必要な資金と調達方法】の記入例

| 必要な資金 | 見積先 | 金額 | 調達の方法 | 金額 | |

| 設備資金 |

建機 車両 事務所敷金等 PC |

〇〇株式会社 〇〇株式会社 〇〇株式会社 〇〇株式会社 〇〇株式会社 |

小計)580万円 300万円 150万円 50万円 30万円 50万円 |

自己資金 | 150万円 |

| 親、兄弟、知人、友人等からの借入 | |||||

| 日本政策金融公庫からの借入 | 730万円 | ||||

| 運転資金 |

(内訳) 仕入れ・外注費(3ヶ月) 人件費(3ヶ月) 家賃等 消耗品費等 |

小計)300万円 100万円 150万円 35万円 15万円 |

他の金融機関からの借入 | ||

| 合計 | 880万円 | 合計 | 880万円 | ||

左側の「必要な資金」、「見積先」、「金額」にはお金の使い道を「設備資金」と「運転資金」に分けて記入します。

「設備資金」と「運転資金」の例としては次の通りです。

設備資金の一例

- 物件の保証金

- 事業に利用する車

- ホームページ

- 施工のための機械

- PC・スマホなどの機器

設備資金に記入するものに関しては、見積もり書面が必要となってきますので、販売元に発行してもらいましょう。

| 家賃 | 事務所、駐車場賃料 |

| 人件費 | 従業員給与、賞与(パート社員含む) |

| 旅費交通費 | ガソリン代、高速料金等 |

| 広告費 | SNSや有料サイトへの掲載料、チラシ代、ノベルティ作成等 |

| 水光熱費 | 水道料金、電気料金等 |

| 通信費 | 電話料金、インターネット使用料等 |

| 事務消耗品費 | ファイル、コピー用紙、ボールペン等 |

| 消耗品費 | ペーパータオル、除菌アルコール等 |

運転資金の融資金額は約3か月分が目安となります。

右側の「調達の方法」、「金額」ではこの度の創業のために貯めた自己資金と、日本政策金融公庫に申請する融資希望金額、その他借入(今回の創業のための事業用借入)の内訳を記入します。

全ての記入が完了した後は必ず、左右の「合計」部分の金額が同じになっていることを確認してください。

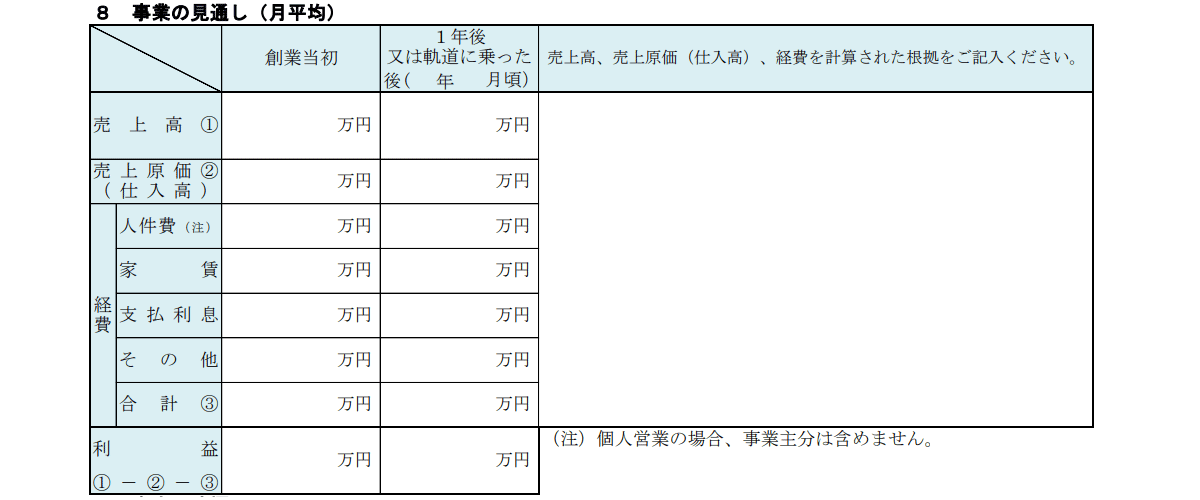

「事業の見通し(月平均)」では将来性をアピールする

「事業の見通し(月平均)」では、将来性をアピールします。審査担当者は、どれくらいの売上と収益があり、その収益から毎月返済が行えるのかを確認したいと思っています。ここでは、売上の根拠を明確にした上で、事業計画を記入する必要があります。

「事業の見通し(月平均)」の記入例は次の通りです。

たとえば、建設業向けの創業計画書の「⑧事業の見通し(月平均)」を作成する人は、次の記入例を参考にしてみてください。

【事業の見通し(月平均)】の記入例

| 創業当初 | 軌道に乗った後 | 売上高 | ||

| 売上高1 | 150万円 | 300万円 | 【創業当初】 売上:50万円×3件/月=150万 原価:(外注費含む)20% 人件費:90万円(役員1名社員2名) その他:旅費交通費5万円、消耗品費5万円、車両費5万円 【軌道に乗った後】 売上:50万円×6件/月=300万 原価:(外注費含む)43% 人件費:90万円 その他:旅費交通費7万円、消耗品費7万円、車両費6万円 |

|

| 売上原価2 | 30万円 | 130万円 | ||

| 経費 | 人件費 | 90万円 | 90万円 | |

| 家賃 | 10万円 | 10万円 | ||

| 支払利息 | 1万円 | 1万円 | ||

| その他 | 15万円 | 20万円 | ||

| 合計3 | 116万円 | 121万円 | ||

| 利益1-2-3 | 4万円 | 49万円 | ||

記入例では、法人設立を想定しており、創業当初、売上150万円に対して、原価30万円と経費116万円がかかるため、4万円の利益になることが分かります。

法人の場合は、人件費に自分の給与も記入します。

利益から無理なく返済ができるか大切ですが、全体的に実現可能な収支計画となっていることがポイントです。

そのために、例のように月の売上高を設定した計算式の根拠を記入します。

たとえば、建設業の売上は「案件の平均単価✕1ヶ月あたりの平均案件数」から計算できます。

建設業関連の売上計算方法例

- 案件の平均単価:50万円

- 1ヶ月あたりの平均案件数:3件

- 売上:50万円✕3件=150万円

まとめ

建設業向けの創業計画書は、自身の強みから、事業の収益性や継続性を伝えることがポイントです。建設業向けの創業計画書を作成する人は、1~8の項目全体を通して、創業後、事業を継続していくことが十分可能であることを伝えられるよう意識してみましょう。

どのように自分の事業を金融機関にアピールしたらよいか等、創業計画書作成に不安がある場合は、株式会社ファイナンスアイにご相談ください。これまで建設業界の様々な起業家・経営者らの創業融資や追加の資金調達などを手掛けてきました。8,000件以上の経営相談を受けてきたノウハウをもとに、専属のコンサルタントが、経営者のビジョンを可視化、創業計画への落とし込み、アピールポインとの整理および面談対策を一緒にサポートいたします。

ファイナンスアイの強み 大切な事は全てお客様と一緒に戦った実戦経験で学びました。 記事・コンテンツの監修者 株式会社ファイナンスアイ(経済産業省M&A支援機関登録済) 大手の金融機関・上場企業の財務部門責任者などを歴任し、2014年にファイナンスアイを創業。業界歴30年・創業10年のベテラン。中小企業・個人事業主・起業家と一緒に、現場で泥臭く汗をかいて靴をすり減らして財務を軸に経営者を支援し続け、のべ10,000人以上の圧倒的な実戦経験を持つ。ノウハウを「ファイナンスアイ式メソッド」として確立。中小にはびこる悪質なM&Aの被害をなくすために、M&A支援も本格化。売手・買手のいずれの立場からも真のM&Aを提供。現在も毎月150件以上の新規相談に対応し、毎週セミナーも開催中。日本経済のために今日も邁進しています。

代表取締役 田中 琢朗(たなか たくろう)